Banka budoucnosti? Investiční rady od robota, na pobočkách samoobslužné terminály a káva

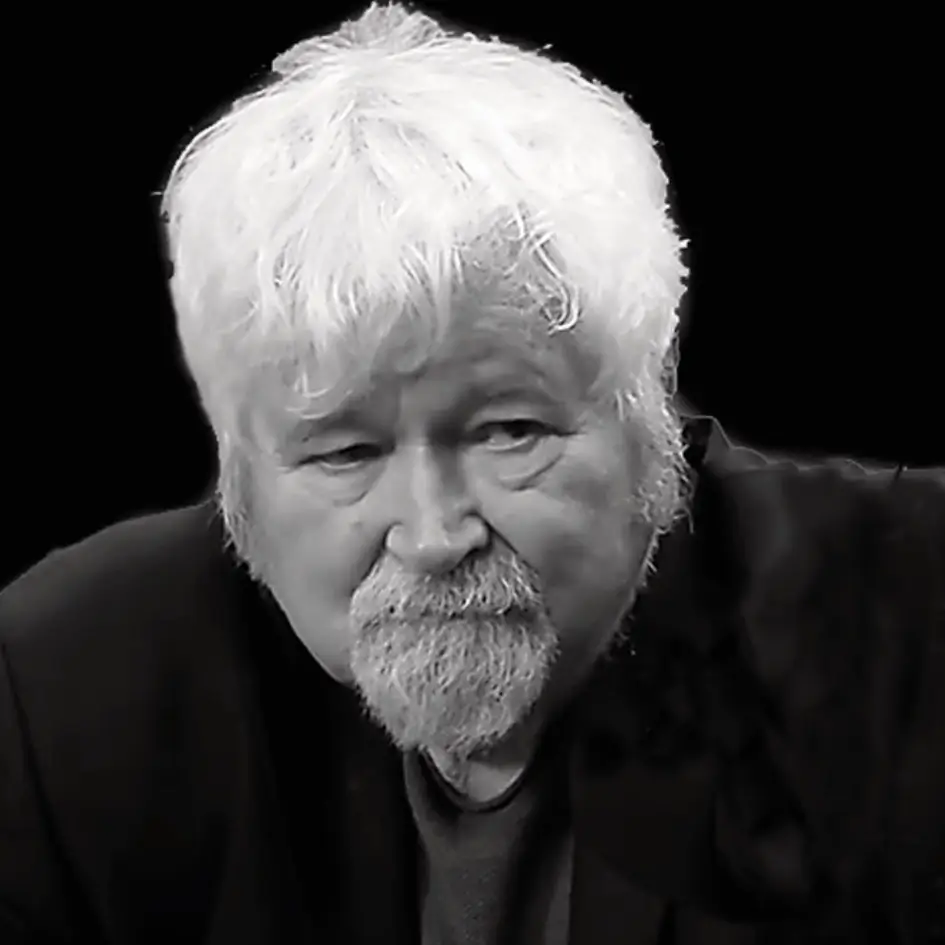

3. DÍL BANKOVNÍ SÉRIE. Na bankovní pobočce zítřka si dáte v prostředí připomínajícím fajn kavárnu dobrou kávu a pořídíte si například výhodně elektřinu nebo plyn. Stávající finanční instituce i tak odpoví na tlak, kterému dnes čelí. Pod ním jsou podepsáni regulátoři, spotřebitelé a konkurence z řad technologických společností. Podrobnosti probírali zakladatel Helgi Library Jiří Staník a vedoucí komunikace a marketingu Patria Finance Petr Žabža. Nabízíme jejich hlavní teze doplněné o expertní debatu.

Teze 1:

Banky, stejně jako telekomunikační operátoři nebo poskytovatelé elektřiny či plynu, mají o svých zákaznících dokonalé informace.

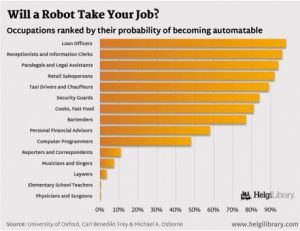

Navíc mají velmi propracovaný systém účtování. To je obrovská síla. Tyto informace a infrastruktura, která za tím je, umožňují do portfolia nabízených produktů přidávat takřka cokoli. Paleta produktů se přitom nemusí – a nebude – omezovat pouze na bankovnictví, což bude jeden z trendů, které sektorem budou napříště hýbat. Dalším bude určitě zlidšťování bankovnictví. Banky se budou snažit stát se jednoduchou, integrální součástí života každého z nás. Pokud se jim to povede, budou skutečně úplně u všeho a úplně všude. Budou přitom určitě jiné, než dnes. Možná se některé zmenší – a jiné, které jsou dnes malé, díky nákupům fintechových startupů narostou – ale bankovnictví nezanikne. Změní se nicméně způsob poskytování finančních služeb a změní se zřejmě i počet zaměstnanců, kteří se v tomto sektoru budou pohybovat.

[alter-eko-discussion thesis=“1″]

Teze 2:

Bankovní pobočka budoucnosti bude obsahovat nejenom místa bankovních poradců, ale i samoobslužné kiosky.

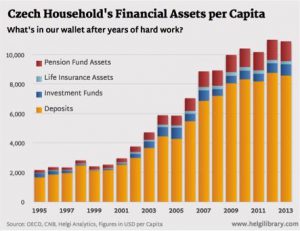

Na těchto terminálech si lidé budou moci vyřídit spoustu věcí sami a to v chráněném prostředí či ekosystému pobočky. To bankovní služby dále zlevní. Pokud jde o poradenství, dojde k postupnému růstu kvalifikace a znalostí poradců, kteří budou mít výrazně širší záběr toho, co budou potřebovat vědět. Čím dál tím větším tématem přitom budou investice, protože i kdyby sazby začaly postupně růst, dostaneme se na úrovně 3-4 procent řádově za několik let. Péče o své peníze tak bude nesmírně důležitá. Co se pak počtu poboček týče, bude jich méně. Zato ale půjde o příjemnější místa, než jakým jsou dnes (kombinace bankovní pobočky a kavárny je ideální). Na pobočce zítřka si dáte dobrou kávu a to ve fajn prostředí, kde budete mít sami možnost si udělat, co potřebujete. Určitě pobočky nezaniknou, protože je stále spousta věcí, které po internetu z dobrých důvodů prostě řešit nelze.

[alter-eko-discussion thesis=“2″]

Teze 3:

Investiční rady generované na základě údajů banky o klientovi robotem jsou otázkou jednoho roku, dvou let.

Bude přitom třeba se vypořádat s tím, že dnes člověk možná ani nevnímá, jak moc ho technologie sledují a jak velkou digitální stopu za sebou zanechává. Velká část populace tak bude muset přistoupit na to, že pohyb po internetu nechává výrazný otisk jejich chování a toho, co si myslí. Stávající cílení reklamy nebo nabídek prostě není o tom, že je někdo špehuje, ale výsledkem stavu, který dnes máme a mít budeme. Mladá generace, lidé mezi patnácti a pětadvaceti lety, s tím normálně žijí. Generace pětačtyřicátníků, padesátníků toto ale bude přijímat relativně těžce, protože toto je v podstatě Velký bratr, který vás permanentně sleduje. A vy mu přitom ještě dobrovolně informace o vás cpete. Podmínkou pro další rozvoj v této oblasti tak je, že na tento stav věcí lidé přistoupí. Personalizování obsahu jakéhokoli typu, včetně investičního, je otázkou několika let.

[alter-eko-discussion thesis=“3″]

Předchozí díly Bankovní série:

Lesk a bída finančních dinosaurů aneb Hledá se banka budoucnosti

Bankovní startupy si z trhu ukousnou až 500 miliard dolarů. A ty někde budou chybět

Diskuze očima Jiřího Staníka

Bankovní systémy po celé světě čelí v současnosti sílícímu tlaku z několika různých stran, což může výrazně pozměnit jejich fungování do budoucna a vést k zániku mnoha z nich. Kromě prostředí pomalého růstu a nízkých úrokových sazeb a sílící regulace je to především rostoucí konkurenční tlak.

Ten přichází nejen zevnitř odvětví, kde se stávající hráči perou o zmenšující se koláč celkových příjmů, ale především od nových konkurentů, kteří jsou poháněni vlnou technologických inovací, ať už jsou to IT firmy (Apple, Google, Facebook), mobilní operátoři, či stovky nových hladových start-upů.

Těžko říci, jestli se objeví v bankovnictví nějaká firma podobná UBERu, či Bookingu, která redefinuje bankovní služby podobně jak tomu bylo u taxislužby či ubytování. Klidně se může stát, že většina stávajících bank se dokáže novému prostředí přizpůsobit, podobně jak tomu bylo před 15-20 lety s nástupem Internetu.

Co se ale určitě změní bude nabídka finančních služeb, jejich kvalita a dostupnost a provázanost s jinými odvětvími. Pro banky je to velká hrozba, ale také příležitost se změnit a popřípadě si urvat novou část retailového trhu. Na trhu totiž není žádný jiný hráč, který by měl o svých klientech lepší finanční informace, nežli banky.

Jakkoliv k nám přijdou změny s několikaletým zpožděním, české banky jsou díky své vysoké ziskovosti, kapitálové vybavenosti a relativně nízkým nákladům na potenciální změny velmi dobře připraveny.

Celý rozhovor zakladatele Helgi Library Jiřího Staníka a vedoucího komunikace a marketingu Patria Finance Petra Žabži si můžete poslechnout zde.

Pop-up mobil Mobile (207451)SMR mobil článek Mobile (207411)SMR mobil článek 2 Mobile (207416)SMR mobil článek 2 Mobile (207416-2)SMR mobil článek 2 Mobile (207416-3)SMR mobil pouze text Mobile (207431)Recommended (5901)Více z HlídacíPes.org

Čtěte též

Digi realita dneška? Velký a ještě větší bratr

Jan Lamser: Bitcoin je skok do neznáma. Ale nabízí řadu výhod

Skyscraper 2 Desktop (211796-4)

6 komentářů

„…Banky, stejně jako telekomunikační operátoři nebo poskytovatelé elektřiny či plynu, mají o svých zákaznících dokonalé informace..“

To je lež. Infantilní tvrzení.

Navíc pokud by tomu tak bylo, tak by se banky , stejně jako telekomunikační operátoři nebo poskytovatelé elektřiny či plynu, přiznávali k tomu, že již vládnou orwellovskou mocí (“ dokonalé informace“).

Tedy mělo by s nima být dle toho i naloženo.

Dál jsem to nečetl. Tato jedna psudoteze mi docela stačí.

Ale ano, – ty banky ty informace mají a mít mohou. I třeba z toho prajednoduchého důvodu že většinu svých plateb provádí jejich klienti přes svůj účet. Takže ty banky skutečně vidí kolik platí klient za energii a komu, kolik platí nájem (nebo hypotéku a komu), za telefony, ale i platby fakturou, nákupy v eshopech,nebo i dítěti na školu,samozřejmě i veškeré platby kartami. Toto všechno banka vidí…

Je převelice zajímavé jak si každý myslí, že ten „jeho“ obor nezanikne a dokonce se výrazně rozšíří. Stát vskutku banky potřebuje jako politické nástroje dohledu, leč druhá strana této rovnice banky a jejich investiční rady nepotřebuje, a pokud je provozují, tak jako škodlivé a obtěžující. Nedovedu si dost dobře představit, že mi nějaký bankovní úředník podá jakoukoli investiční radu. Neumí to dnes a silně pochybuji, že se do zítřka naučí.

Ne né, tudy cesta nevede. Decentralizace a samostatnost je hudba zítřka. Zde banky nemají místo.

„…větším tématem budou investice, protože úrokové sazby jsou a budou nízko,“ stojí výše. Jakoby péče o peníze byla relativního charakteru: vysoké úroky – postarají se o sebe samy / nízké úroky – musíme se o ně starat. Což je podobný nesmysl jako např. teze, že ve válce se musíme více starat o své zdraví, protože se častěji umírá. Bohatství ovšem – navzdory obecné představě – není relativní. Jako třeba zdraví či vzdělání je absolutní, nezávislé na ostatních. Jako že mé úspory nepostihne inflace? namítnete. Vím, zdá se to divné, ale zkusme se podívat na ty tři abstraktní pojmy jako na možnosti. Zdraví je možností k pohybu; vzdělání k rozhodnutí; bohatství k útratě / daru / investici. Musíme běžet, když druzí běží? Volit podle preferencí STEM? Ne nutně. Možnost se nezmenšuje, když ostatní konají jinak, nebo když zůstane nevyužita. Finanční společnosti samozřejmě tvrdí opak (konec konců je to jejich možnost), ale občas není na škodu přemýšlet trochu víc „absolutně“.

Banky jsou velmi důkladně regulované a jsou na to dobré důvody: spravují úspory, ovlivňují finanční stabilitu a vzhledem k tomu jsou jim k dispozici i speciální stabilizační nástroje (nouzová hotovost centrální banky, možnost rekapitalizace státem). Proto je možné očekávat nechuť regulátorů k jakémukoliv rozšiřování pole působnosti bank mimo finanční sektor. Banky by tím na sebe braly další rizika, jejich management by byl rozptylován starostmi s nejádrovými operacemi, ty by na sebe poutaly zdroje atd. Problém „příliš velkých“ (too big to fail) bank by se tak mohl ještě zhoršovat. Osobně jsem proto k rozšiřování spektra produktů a činností klasických bank spíše skeptický. Podobné tendence (k mixování nefinančních produktů do svých nabídek) však mohou mít nově vznikající technologické subjekty, které v některých ohledech přebírají činnost bank. Jednou z jejich výhod je, že jsou momentálně pod podstatně slabším a méně strukturovaným regulatorním dohledem. Jde však velmi pravděpodobně o pouze dočasný jev, který bude trvat do prvního většího problému, který tyto nové subjekty vyprodukují.

Ale to je přece to základní dilema, které si banky musí vyřešit. „Co se pak počtu poboček týče, bude jich méně. Zato ale půjde o příjemnější místa, než jakým jsou dnes „..

Který klient se asi bude mlátit do vzdálenější pobočky banky přes půlku města, nebo přes půlku okresu, jen kvůli tomu aby tam dostal kafe?Když mu tutéž službu nebo poradenství nabízí desítky jiných dodavatelů mnohem blíž, nebo i přes externí poradce kteří rádi přijedou i za ním domů, přes internet, přes mobil, atd atd?