Podnikové dluhopisy: temné zákoutí investičního trhu. Mnohdy i podvod

V insolvenci skončila v průměru každá třináctá firma, která v Česku mezi lety 2013 a 2023 nabídla trhu své dluhopisy. Téměř polovina z nich skončila v úpadku do tří let po první emisi svých dluhopisů. Riziko pro investory je pak jasné: o své peníze přijdou. V řadě případů jde ze strany firem i o záměrný podvod. Upozorňuje na to nová studie zaměřená na „nekalé jednání emitentů podnikových dluhopisů v letech 2013 až 2023“.

Dluhopisy, které vydala strojírenská společnost B&Bartoni, měly být splatné v roce 2022. Investoři, kteří doufali v zhodnocení svých peněz, se ale nedočkali. Emise dluhopisů výši 20 milionů korun zůstala nesplacená, a tak v červenci 2023 podali na firmu věřitelé insolvenční návrh.

Firma přitom byla považována dlouho za úspěšnou, nesla i ocenění „exportér roku“, ale vedle toho, že věřitelům nesplatila to, co si od nich půjčila, byl její bývalý majitel obviněn i z dotačního podvodu a neoprávněného čerpání dotací. Nyní je hledán policií a pravděpodobně utekl do zahraničí.

„Příklad této společnosti ukazuje, že ani skutečnost, že emitent je na trhu již delší dobu, vyvíjí skutečnou činnost a má dobré mediální PR, nezaručuje, že investice do jeho podnikových dluhopisů je bez rizika,“ komentují to analytici forenzní agentury Surveilligence, která se zaměřuje na vyšetřování a prevenci sofistikované hospodářské kriminality.

Právě ta zpracovala analýzu trhu s podnikovými dluhopisy v Česku v letech 2013 až 2023. O oblasti podnikových dluhopisů mluví jako o „temném zákoutí českého investičního trhu“. Na druhou stranu uznává, že podnikové dluhopisy jsou i naprosto standardní investiční nástroje: „Z hlediska rizika jsou ale spíše vysoce rizikové investice, vhodné pro investory, kteří již mají s investováním dostatečné zkušenosti.“

„Každý investor, který zamýšlí investovat do rizikových dluhopisů, by měl věnovat čas a prostředky na důkladné prověření společnosti emitenta, fyzických osob ovládajících právnickou osobu emitenta, samotné emise a prodejce emise,“ doporučuje Surveilligence.

Vloni dluhopisy za 96,2 miliardy

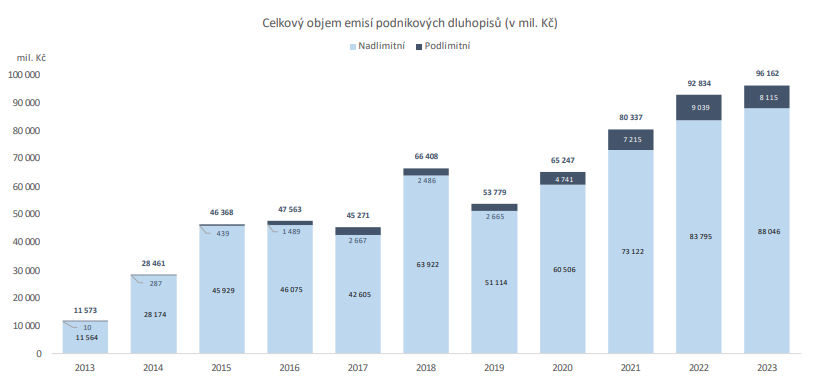

V posledních letech se v Česku trh s emisemi podnikových dluhopisů výrazně zvýšil, spolu s tím ale přibylo případů podvodného jednání a řada firem, které takto na trhu sháněly peníze, skončila ve finále v insolvenci.

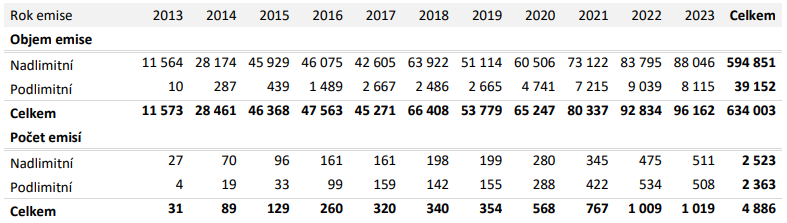

Ve období let 2013 až 2023 bylo vydáno celkem 4886 emisí podnikových dluhopisů v souhrnné výši 634 miliard korun, vydalo je celkem 1623 firem. V insolvenci jich zatím skončilo 125, které vydaly dluhopisy v souhrnné výši 19,24 mld. Kč. (v insolvenci tedy skončil v průměru každý třináctý emitent).

V roce 2023 bylo zahájeno insolvenční řízení se 34 emitenty dluhopisů, což bylo nejvíce od roku 2013 (jde o dluhopisy v souhrnné částce 5,39 mld. Kč, což je druhá nejvyšší suma od roku 2013).

Celkový vývoj počtu a částky emitovaných podnikových nadlimitních a podlimitních emisí dluhopisů v období od 1. 1. 2013 do 31. 12. 2023 (částky v mil. Kč):

Jen v roce 2023 emitovaly společnosti 1019 dluhopisů v souhrnné výši 96,2 miliardy korun (z toho 88,1 mld. Kč nadlimitních a 8,1 mld. Kč podlimitních emisí – tedy pod hranicí jednoho milionu eur), nejvíce od roku 2013.

Varující je, že až polovina emitentů – navzdory zákonné povinnosti – ale vůbec nepublikovala své finanční výkazy ve sbírce listin za období, které předcházelo datu první emise dluhopisů.

Vývoj celkové částky emitovaných nadlimitních a podlimitních emisí podnikových dluhopisů v období od 1. 1. 2013 do 31. 12. 2023 (v mil. Kč, podle roku emise):

Nejrizikovější emise jsou označovány pojmem prašivé dluhopisy: „Ty jsou spojeny s vysokým výnosem, ale také se značným rizikem.“ Obětí bývají obvykle nezkušení investoři, kteří se nechají zlákat vidinou vysokého zhodnocení svých peněz.

„Vysokým úročením podnikových dluhopisů, často přesahujícím i deset procent, se někteří emitenti snažili přilákat ,chamtivé‘ a důvěřivé investory do vysoce rizikových, nerealistických nebo čistě fiktivních projektů. Místo investice do plánovaného projektu či rozvoje společnosti pak ovládající osoba emitenta převedla podvodem získané prostředky mimo společnost emitenta, většinou přes spřízněné osoby,“ konstatuje analýza.

V letech 2021 až 2023 se průměrná úroková sazby (i vlivem inflace) zvýšila o 3,4 procentního bodu ze 6,7 % v roce 2021 na 10,1 % v roce 2023. Přičemž se potvrzuje, že vyšší nabízený úrok obvykle znamená vyšší riziko: „Emitenti, kteří později skončili v insolvenci, nabízeli o 0,11 p. b. až 1,2 p. b. vyšší pevnou úrokovou sazbu než ostatní emitenti.“

Jak si ohlídat riziko

Emise podnikových dluhopisů je i proto spojena s vysokými náklady – až třetina získané částky z emise dluhopisů v prvním roce není využita na investiční záměr, ale je spotřebována na administraci. Velkou část nákladů spolknout zprostředkovatelé a prodejci, kteří jsou tak motivováni k tomu, aby sehnali maximum zájemců.

Jednou věcí je tedy distribuce skrze licencované obchodníky, kteří spadají pod silnou regulaci dozorových institucí, druhou pak další distribuční kanály, na něž se ale žádná regulace nevztahuje: zejména prodeje přímo emitentem, internetové platformy a tržiště a marketingové sítě zprostředkovatelů.

„Zjistili jsme, že náklady na distribuci se pohybovaly v rozsahu 8 % až 10 % z celkové hodnoty emise. Jedná se tak o velmi vysokou částku, a to nejen z pohledu její nominální hodnoty, ale rovněž z pohledu schopnosti emitenta vydělat si na tuto částku vlastní činností. O tom, že část emitentů nebyla schopna náklady na distribuci a prodej spolu s dalšími náklady na emisi splatit ze svého podnikání, ale pouze z nových zdrojů získaných od investorů, svědčí častý výskyt Ponziho schémat, tedy takzvaného letadla,“ konstatují analytici Surveilligence a způsoby nekalého jednání spojené s emisemi některých podnikových dluhopisů rozvádějí takto:

- Ponziho schéma (tzv. letadlo) – schéma, ve kterém emitent slibuje k nalákání investorů vysoké úroky a investor svěřuje emitentovi peníze za účelem jejich zúročení. Tyto získané prostředky však emitent neinvestuje, ale používá je na výplatu závazků (úroků nebo nominálu investic) za předešlými investory. Tento systém však funguje pouze do té doby, dokud přicházejí noví investoři, kteří vkládají nové prostředky. Když už emitentovi nezbydou žádné peníze na vyplácení závazků, zkrachuje.

- Podvod – emitent v čase vydání dluhopisů již věděl, že je nebude schopen splatit. Část z prověřovaných emitentů tvořily již od počátku právnické osoby, které byly založeny s cílem získat co nejjednodušeji peněžní prostředky od důvěřivých investorů podvodným způsobem, následně prostředky rychle vyvést do rukou ovládajících osob emitenta a společnosti jako prázdné skořápky zlikvidovat v insolvenčním řízení.

- Zkreslování informací o hospodaření a skutečné osobě emitenta – emitent uváděl nepravdivé a zkreslené informace o skutečné právnické osobě emitenta, která byla pouze nastrčenou účelovou společností a která měla pod jménem renomované existující společnosti načerpat prostředky z emise. Emitent uváděl nepravdivé a zkreslené informace v médiích, prospektu nebo v emisních podmínkách, případně se informace poskytované konkrétním investorům významně lišily od oficiálních informací.

- Nafukování hodnoty majetku emitenta – emitent nadhodnocoval svůj majetek, aby vypadal před investory stabilněji, než byl ve skutečnosti. Rovněž na základě zkreslené hodnoty majetku mohl získávat nové financování a dále se zadlužovat.

- Tunelování majetku úpadce – vyvádění prostředků z majetku úpadce jejími ovládající osobami. Identifikovali jsme desítky schémat vyvádění majetku ze společností emitentů krátce po získání prostředků z emise, případně v období, kdy se emitent dostal do úpadkového stavu.

Za rizikové indikátory, kdy by měl potenciální investor zpozornět, pak analýza označuje tyto faktory: příliš vysoká slibovaná úroková sazba, ztrátové hospodaření emitenta, krátká doba existence firmy, cíleně zavádějící informace navozující dojem garance výnosů a zdůrazňování schválení emise ČNB (ve skutečnosti jde pouze o formální schválení), absence nebo vágní popis účelu vydání dluhopisů či samotnou netransparentnost vydavatele dluhopisů, tedy pokud emitent neposkytuje „úplné, smysluplné, kvalitní či dostatečně podrobné informace o projektu, o svém hospodaření či o osobách ovládajících emitenta“.

Pop-up mobil Mobile (207451)SMR mobil článek Mobile (207411)SMR mobil článek 2 Mobile (207416)SMR mobil článek 2 Mobile (207416-2)SMR mobil článek 2 Mobile (207416-3)SMR mobil pouze text Mobile (207431)Líbil se vám tento text? Pokud nás podpoříte, bude budoucnost HlídacíPes.org daleko jistější.

Přispět 50 KčPřispět 100 KčPřispět 200 KčPřispět 500 KčPřispět 1000 KčPlatbu on-line zabezpečuje Darujme.cz

Recommended (5901)Čtěte též

Agáta Pilátová: Když z rádia zní střelba, co když je to vysavač?

Spor o titul z americké univerzity může přepsat český zákon o vysokých školách

Skyscraper 2 Desktop (211796-4)

2 komentáře

Podnikové dluhopisy by neměly vypisovat firmy, ale banka k tomu určená. Křiklavým podvodem bylo 3 miliardy korunových dluhopisů, které si nechal vystavit Babiš – byly to dluhopisy na 10 roků a na 6% úroků. Většinu těchto dluhopisů skoupil Babiš zpátky, aby tak příjmy z těchto dluhopisů nemusel danit, protože korunové dluhopisy se nemusely danit- to byl jeden z největších Babišových podvodů.

Proč jen Babiš ? Takových bylo stovky a o těch jste nenapsal nic … od vás ubohé, plýtké