Nositel Nobelovy ceny za ekonomii Sims: Velká recese je za námi, připravme se na nové šoky

Úsporná opatření, na něž po vypuknutí finanční krize tlačila Evropská komise, byla příčinou prohloubení krize, tvrdí nositel Nobelovy ceny za ekonomii za rok 2011 Christopher Sims.

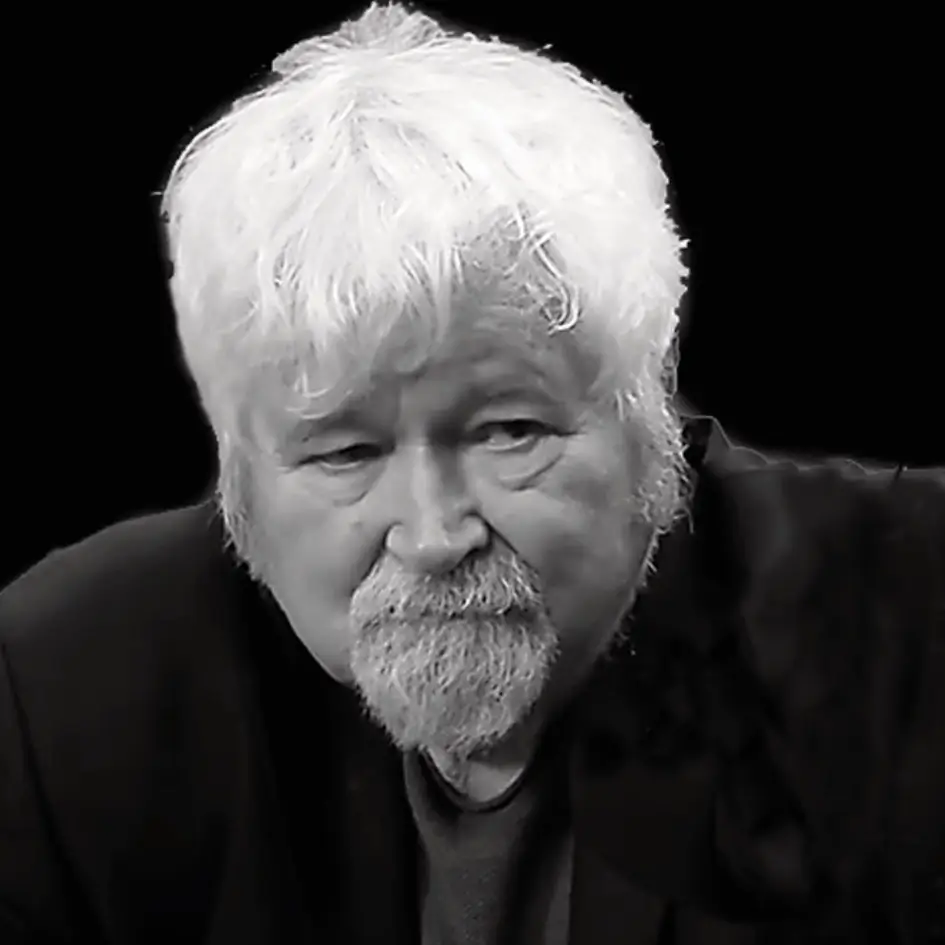

„Jsem o tom přesvědčen, přijde mi to naprosto zjevné, i když se o tom pořád vedou diskuse,“ říká profesora Sims z americké Princetonské univerzity v rozhovoru pro HlídacíPes.org a pořad Řečí peněz Českého rozhlasu Plus. Sims Nobelovu cenu získal v roce 2011 společně s Thomasem Sargentem za práci o tom, jak rozhodnutí vlád a centrálních bank ovlivňují makroekonomiku. Rozhovor proběhl na půdě pražského ekonomického institutu CERGE.

Toto je první část rozhovoru s Christopherem Simsem, druhou část zaměřenou

více na centrální banky, cílování inflace i ekonomické myšlení politiků nabídneme zítra.

- Vaše statistické modely se staly základem pro řadu běžně používaných makro-ekonomických modelů. Jak přesné ale tyto modely jsou, když vezmeme v úvahu například to, že prakticky nikdo nebyl schopen předpovědět finanční krizi?

Jediný způsob, jak zjistit, jak přesné jsou modely a jejich předpovědi, je porovnat je s jinými modely. Dobré statistické modelování musí pracovat s realistickým odhadem nejistot spojených s předpovídáním budoucnosti. Přínos metod, které jsem pomáhal vyvíjet, je právě v tom, že se snaží být maximálně realistické, možná spíše pesimistické, ve vztahu k tomu, jakou míru jistoty nám tyto modely mohou dát. Ale rozhodně platí, že ekonomové mají tendenci podceňovat nejistoty a přehlížet chyby. Což se opakovaně ukazuje u řady šoků a ekonomických krizí. Pokud jdou šoky a krize malé, tak to až tak nevadí. Lidé z praxe to vědí a tak mají sklony chyby opakovaně přehlížet. Jisté je, že nejistota nikdy neklesá k nule. Máme například za to, že velká recese je už za námi, a zdá se že opravdu ano, což ale neznamená, že nás nečekají nové velké šoky.

- Když zmiňujete, že krize je – zdá se – za námi, myslíte tím u vás ve Spojených státech, nebo u nás v Evropě?

Za námi – ve smyslu velkých nepředvídatelných poruch systému. Ne za námi ve smyslu dopadů. Ty vidíme stále v mnoha zemích, včetně USA. Je naopak zklamáním vidět, jak pomalu se ekonomiky z problémů dostávají. Bohužel je to zotavování předvídatelně pomalé. Není to už jedno velké ekonomické překvapení, ale spíše pomalé absorbování malých překvapení…

- Myslíte, že se politici a centrální bankéři se z krize poučili? Že přišli třeba i s novými, neotřelými řešeními, jak ekonomické problémy řešit?

Neřekl bych, že jde o kompletně nová řešení. Ve Spojených státech po velké depresi 30. let nastoupila přísná regulace bankovního sektoru a finančních institucí. Tyto regulace byly v 90. letech uvolněny. Což přineslo řadu benefitů, ale i potíž v tom, že lidé po čase ztratili povědomí o tom, proč vlastně původní regulace vznikly – tedy, že finanční instituce jsou potenciálním zdrojem velké nestability. Teď jsme se o tom znovu poučili a musíme si to stále připomínat. Neříkám, že se máme vrátit k regulaci z 30. let, ale správně nastavená regulace je nutná. Nicméně ano – lidé, politici i bankéři, pochopili a uznali, že nedostatečná regulace finančního sektoru je zdrojem nebezpečné nestability.

- Když jsem se ptal na některé nové přístupy, co soudíte o takzvaném kvantitativním uvolňování? Tedy pumpování peněz do ekonomiky ze strany centrálních bank. Přišla s tím jako první americká centrální banka, FED. V Evropě se na to pohlíželo s podezřením, ale ukazuje se, že to funguje. Je tohle ono nové řešení?

Je to nové. Počátek kvantitativního uvolňování bylo pokusem guvernéra Bernankeho nespadnout do stejné pasti, do níže se americká centrální banka dostala ve 30. letech. Tehdy se centrální banka chovala jako jakákoli komerční banka a bála se o svou bilanci. Bernanke věděl, že to byla chyba, viděl, že se na trhu začíná panika podobné té z 30. let a podařilo se mu jí zabránit. Druhá vlna kvantitativního uvolňování ale už byla jiná. To byla expanzivní monetární politika, snaha stimulovat ekonomiku netradičním způsobem. Ukázalo se to jako úspěšný způsob. Americká ekonomika je na tom v posledních několika letech lépe než většina evropských zemí. Ale myslím, že mnohem důležitější je fiskální politika. V Evropě mělo být mnohem méně snahy bojovat s deficity místo stimulace ekonomiky. Ve Spojených státech nebyl tlak na drastická úsporná opatření a to je myslím hlavní vysvětlení toho rozdílu. Správně provedená fiskální stimulace je velmi efektivní k růstu poptávky a celkově ekonomiky. Myslím, že kvantitativní uvolňování byla jen okrajová záležitost.

- Byla úsporná opatření, na něž po začátku krize tlačila Evropská unie, příčinou prohloubení krize?

Ano, jsem o tom přesvědčen, přijde mi to naprosto zjevné, i když se o tom pořád vedou diskuse. Pořád najdete lidi, kteří říkají, že úsporná opatření byla správná a kdyby byla ještě větší, byla by situace lepší. Podle mne to zjevně neodpovídá realitě.

- Co soudíte o nápadu takzvaného „házení peněz z vrtulníku“? Tedy de facto rozdávání peněz lidem, což je idea, již popsal ekonom Milton Friedman…

Friedman to vnímal jako politickou akci v imaginárním světě. Ale je myslím zcela jasné, že pokud by se tohle házení peněz z vrtulníků provedlo v dostatečném množství, mělo by velký efekt. Ale nesouvisí to s monetární nýbrž s fiskální politikou. Centrální banky dnes nemohou tisknout peníze a jen tak je někomu dát. Nabídku peněz zvyšují tím, že za peníze, jež emitují něco kupují – například dluhopisy. Což není totéž jako někomu něco dát. Důsledkem „házení peněz z vrtulníků“, tedy přímých plateb a dotací lidem, je růst deficitu. Jedinou institucí,která by ve Spojených státech o něčem takovém mohla rozhodnout, je kongres, nikoli centrální banka. Ale pokud centrální banka natiskne peníze, nakoupí za ně vládní dluhopisy a vláda pak peníze použije na zvýšení výdajů, efekt bude stejný. To už je ovšem kombinace monetární a fiskální politiky.

- A to je právě ta otázka – zda politici rozumějí rozdílům mezi fiskální a monetární politikou…

Pořád v tom bývá zmatek a je dost lidí, kteří jsou zaseknutí ve starém způsobu myšlení. Myslím, že fakt, že v institucích eurozóny chybí propojení mezi fiskální a monetární politikou, je zdrojem problémů. Evropská centrální banka se vmanévroval do pozice, kdy jsou patrné fiskální důsledky jejích akcí, což je vnímáno kontroverzně. Na druhé straně asi každý pochopí, že i to, že by ECB nic nedělal, by mělo fiskální dopady.

- Jinými slovy bez správné kombinace fiskální a monetární politiky finanční krizi vyřešit nejde?

Samy centrální banky nemohou finanční krizi vyřešit. Nezbytně k tomu potřebují i implicitní podporu fiskální politiky. Centrální banky jsou věřitelem poslední instance, jak ukázal FED v době, kdy peněžní trh v podstatě zamrzl. Nikdo se nemohl dostat ke krátkodobému úvěru, protože se každý bál, že instituce, s níž obchoduje, může padnout. Ale nikdo nevěří, že by padla centrální banka. Nicméně i pro důvěru v centrální banky a vlastní měnu je důležitá fiskální politika. Vyšší úrokové sazby vedou k vyšší inflaci a k vyšším deficitům a musí být jasné, že v takovém případě přijde reakce fiskální politiky a tlak na snižování deficitů. Pokud to všichni chápou, není bezprostředně nutné, aby fiskální politika nějak centrální banky podporovala a centrální banka může hrát efektivně roli věřitele poslední instance.

Pop-up mobil Mobile (207451)SMR mobil článek Mobile (207411)SMR mobil článek 2 Mobile (207416)SMR mobil článek 2 Mobile (207416-2)SMR mobil článek 2 Mobile (207416-3)SMR mobil pouze text Mobile (207431)Recommended (5901)

2 komentáře

Nějak tomu nerozumím. Kliknutím myši lze vygenerovat libovolné množství peněz. Ty ale dle mě nejsou ničím kryté. Drží je nad vodou jen důvěra lidí, že si za ně lze pořídit něco reálného. Jakmile ta důvěra pomine, nastane něco jako run na banky a všechno se to zhroutí jako domeček z karet. Ale jsem laik a třeba tomu nerozumím. Raději bych ale držel něco reálného než peníze.

Nic proti nobelistům (osobně si ale raději přečtu např. Krugmana) , ale ono vpravdě šlo skutečně o “ recesi“.

Ta skutečná krize je teprv před námi.

To až se začne mít na světě lépe ještě více lidí, než jak tomu bylo loni (a předloni a předpředloni etc.). Zdánlivý paradox, ale tak tomu v kapitalismu manipulované soutěže je – čím více lidí se má lépe, tím klesá potenciál neustálého navyšování kvartálních zisků jak podniků účastných konkurenčního boje, tak ale také i oligopolů a monopolů (což se zatím sanuje vytvářením poptávky po statcích mnohdy nejen nesmyslných, ale i škodlivých a využíváním možností exportu a importu poptávky).

Tento „paradox blahobytu“ ještě více znásobuje vpravdě to původně hnací motor soutěže o rozdělení zdrojů, tedy usilování o racionalizaci využití zdrojů a tak i snížení cen – příklad viz ceny fosilních paliv. Kdy kvartální zisky korporací strádají, avšak roste blahobyt v zemích opírajících se o agrární přebytky…kdy trajektorie obou protismyslných tendencí může vyústit opět a jen v poptávkovou krizi, která už ale může být zničující , pokud nedojde k “ novému“ New Deal. Zničující plošně, včetně znásobení amplitud i frekvence migračních vln.

Je to paradoxní – že v situaci, kdy není o co se bít, bude se lidstvo mezi sebou bít nejvíce.

Ale asi je to nedílnou částí kompozice zvané „technologický pokrok“, pokud je pokrokem míněno urputné udržování socioekonomického rámce, prostředí…ve kterém se pokrok odehrává.