Prašivé dluhopisy: past na investory i podvody od samého počátku

Stačí do vyhledávače zadat sousloví firemní dluhopisy a vyrojí se široká nabídka zprostředkovatelů, kteří ve shodě ujišťují, o jak výhodnou a ziskovou investici jde. Čerstvá studie zaměřená hlavně na oblast podlimitních podnikových dluhopisů naopak varuje: část firem přistoupila k tomuto způsobu financování od počátku s podvodným úmyslem.

Šlo to rychle. Společnost Anilo Drinks byla zapsána do obchodního rejstříku v lednu 2018 a už v květnu 2018 nabídla investorům své dluhopisy v celkové výši 25 milionů korun. Tedy těsně pod limitem, do nějž jsou emise dluhopisů prakticky nehlídanou a neregulovanou částí finančního trhu. Při současných úrokových sazbách už tehdejší nabídka úročení nezní tak zázračně, před čtyřmi lety však bylo slibované zhodnocení 7,2 procenta ročně více než zajímavé. Ale také rizikové – jak se brzy potvrdilo.

Firma, která se měla zabývat výrobou „nápojů dle specifikace zákazníka“, chtěla peníze použít na expanzi do zahraničí. Majitelům dluhopisů sice splácela měsíční úroky, na vrácení jistiny naplánované na duben 2021 už ale nedošlo: Anilo Drinks skončila o rok dříve v insolvenci a o její hospodaření se začal zajímat i státní zástupce. Později u soudu vyšlo najevo, že společnost byla od počátku předlužená a šéf firmy byl sám v několikanásobné exekuci.

Jde o příběh nikterak vzácný, jak potvrzuje čerstvá studie forenzní agentury Surveilligence, která se zaměřila na podnikové dluhopisy vydané v České republice od ledna 2013 do srpna tohoto roku. „Zejména podlimitní podnikové dluhopisy jsou zpravidla velmi rizikové. Za posledních několik let se velmi rozšířily i mezi zcela nezkušené investory, kteří se nechali zlákat vysokým slibovaným výnosem,“ upozorňuje mimo jiné.

Forenzní experti se na téma „prašivých dluhopisů“ rozhodli blíže podívat v reakci na nedávné pády velkých dluhopisových a směnkových emitentů jako Arca Investments nebo EMTC Tomáše Bárty, kde tisíce investorů přišly v součtu o miliardy korun.

Dluhopisy jako časovaná bomba

Celkový součet všech vydaných dluhových cenných papírů dosáhl v Česku – podle údajů České národní banky – dosud několika bilionů korun. Většina z této sumy ale připadá na (v zásadě bezpečné) dluhopisy státu a velkých finančních institucí.

„Pokud jde ale o trh podlimitních emisí dluhopisů, jejich počet, jména emitentů a částku dluhopisů prodaných drobným investorům je složité přesně stanovit. Neexistuje centrální evidence emisí, chybějí informace o jejich nabídce, problémem je i různorodost jejich distribučních prodejních sítí a jejich transparentnost,“ konstatuje Ján Lálka, šéf společnosti Surveilligence, která se zaměřuje především na vyšetřování a prevenci sofistikované hospodářské kriminality v Česku a na Slovensku.

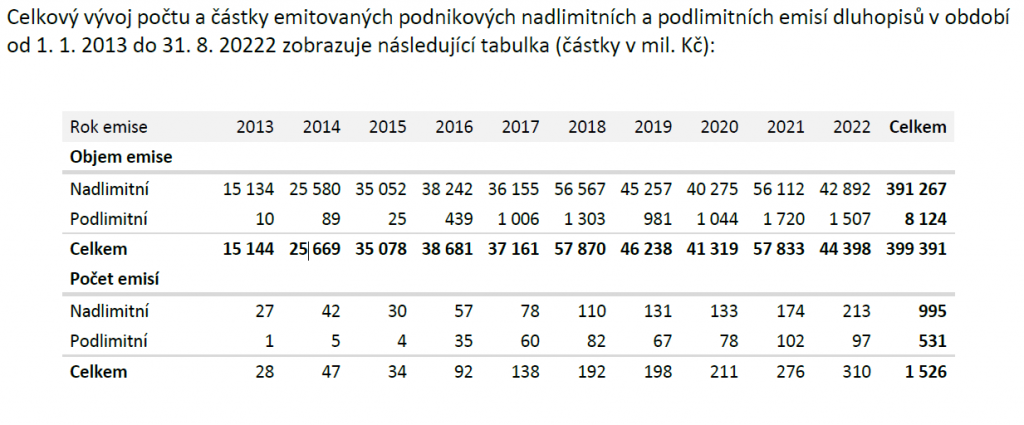

Z veřejně dostupných zdrojů se za roky 2013–2022 podařilo dohledat k srpnu letošního roku 1526 podnikových dluhopisů v souhrnné výši 399,4 miliardy korun; vydalo je 594 firem, některé z nich opakovaně. Celkem jde o 995 nadlimitních emisí za 391,3 miliardy a 531 podlimitních (tedy do částky nepřesahující jeden milion eur) za 8,1 miliardy korun.

Ve stejném období skončilo v insolvenčním řízení celkem 57 firem, které vydaly podlimitní či nadlimitní emise dluhopisů v souhrnné částce 6,4 miliardy korun. „Od roku 2018 můžeme pozorovat postupný nárůst počtu emitentů v insolvenci. V roce 2019 byli tři, v roce 2021 už jich bylo 21. Ke konci letošního srpna skončilo v insolvenci 16 emitentů a očekáváme, že tento počet bude do konce roku dále růst,“ shrnuje studie.

Obrovský počet nezkušených investorů, kteří vstoupili v posledních letech na trh, je podle Surveilligence časovanou bombou, kdy „nelze vyloučit to, že v krátké budoucnosti přijde vlna úpadků emitentů, která připraví řadu lidí o jejich investice a úspory“.

Každá desátá firma

Prudký nárůst objemu firemních dluhopisů po roce 2013 připisují odborníci jednak změně zákona, který značně rozvolnil pravidla pro vydávání podlimitních dluhopisů, a také dlouhodobě nízkým úrokovým sazbám a prakticky nulovým úrokům, kdy investoři hledali takřka jakékoli slibné zhodnocení svých peněz.

„Investor nákupem dluhopisů získává právo, aby mu emitent dluhopisů splatil jistinu spolu s dohodnutými úroky. Investor tedy dobrovolně přijímá pozici věřitele, zatímco emitent dluhopisů se stává jeho dlužníkem,“ vysvětluje princip investor Vladimír Brůna.

Statisticky vzato v insolvenci skončila téměř desetina firem, jež v posledních deseti letech nabídly zájemcům své dluhopisy. I proto tento segment trhu nazývají autoři studie nelichotivě „suterénem investičního prostředí“. „Kromě neetického jednání, informační asymetrie nebo morálního hazardu jsme identifikovali výskyt Ponziho schématu (takzvaného letadla), podvody, zkreslování informací o osobě a o hospodaření emitenta a tunelování majetku emitenta,“ popisuje Ján Lálka okolnosti prodejů takových dluhopisů.

„Určitá část emisí podnikových dluhopisů nabídnutých investorům po 1. lednu 2013 je buď vysloveně podvodná, nebo šlo o emise vydané bez racionálního obchodního plánu,“ říká i Jaroslav Schönfeld, akademický ředitel Centra restrukturalizace a insolvence Harryho Pollaka.

Studie podle něj obsahuje řadu nesporných důkazů, že část emitentů přistoupila k tomuto způsobu financování již od počátku s podvodným úmyslem. „Tedy že jejich neschopnost dostát závazkům není výsledkem podnikatelského neúspěchu, jakkoli se tak snaží působit, ale je přímo zakódována v celém projektu,“ komentuje Schönfeld.

ČNB: Nás do toho netahejte

V některých případech dluhopisy vydávaly i podniky, které v té době již splňovaly podmínky úpadku a byly předlužené. Tím, kdo na emisích podlimitních podnikových dluhopisů nejlépe vydělával, byli zejména zprostředkovatelé.

„Při zprostředkování prodeje cenných papírů investorům byly opakovaně používány zkreslené či otevřeně lživé informace o finanční situaci emitenta,“ konstatuje studie. Navíc až třetina získané částky z emise dluhopisů není obvykle využita na investiční záměr, ale padne na administraci projektu a výplaty úrokových závazků v prvním roce.

Jako důkaz údajné bezpečnosti investice přitom i vydavatelé „prašivých dluhopisů“ používají jako argument Českou národní banku – tedy fakt, že emisi dluhopisů „ČNB schválila“. Ta však nijak neřeší to, zda je emise či daná firma prověřená a bezpečná.

„Informace, že ČNB schválila emisi dluhopisů, znamená pouze to, že ČNB ověřila, zda prospekt příslušné dluhopisové emise splňuje všechny zákonem stanovené formální náležitosti. U veřejných emisí dluhopisů do objemu jednoho milionu eur a jejich ekvivalentu v korunách ani prospekt cenného papíru neschvalujeme,“ zdůrazňuje ČNB, která si sama všímá, že zájem drobných investorů o podnikové dluhopisy se v posledních letech značně zvýšil.

Na svém webu proto nabízí rady i varování, jak se rizikové investici vyhnout: „Investor by měl být velmi obezřetný zvláště v případech, jeví-li se nabídka na první pohled velice výhodně, například pokud je nabízen dluhopis s velmi vysokým výnosem. Je nutné si uvědomit i to, že pokud se emitent dluhopisů dostane do finančních problémů, může dojít nejen k nevyplacení kuponů, ale i k nesplacení investované částky.“

Tento text HlídacíPes.org vyšel i v aktuálním čísle ekonomického týdeníku Hrot.

Pop-up mobil Mobile (207451)SMR mobil článek Mobile (207411)SMR mobil článek 2 Mobile (207416)SMR mobil článek 2 Mobile (207416-2)SMR mobil článek 2 Mobile (207416-3)SMR mobil pouze text Mobile (207431)Recommended (5901)Více z HlídacíPes.org

Čtěte též

Německá krajní pravice se chlubí fotkami z české sněmovny. Díky přátelům z SPD

Proč spalovací auta zdražila? Dotují ta elektrická, říká šéf kolínské Toyoty

Skyscraper 2 Desktop (211796-4)