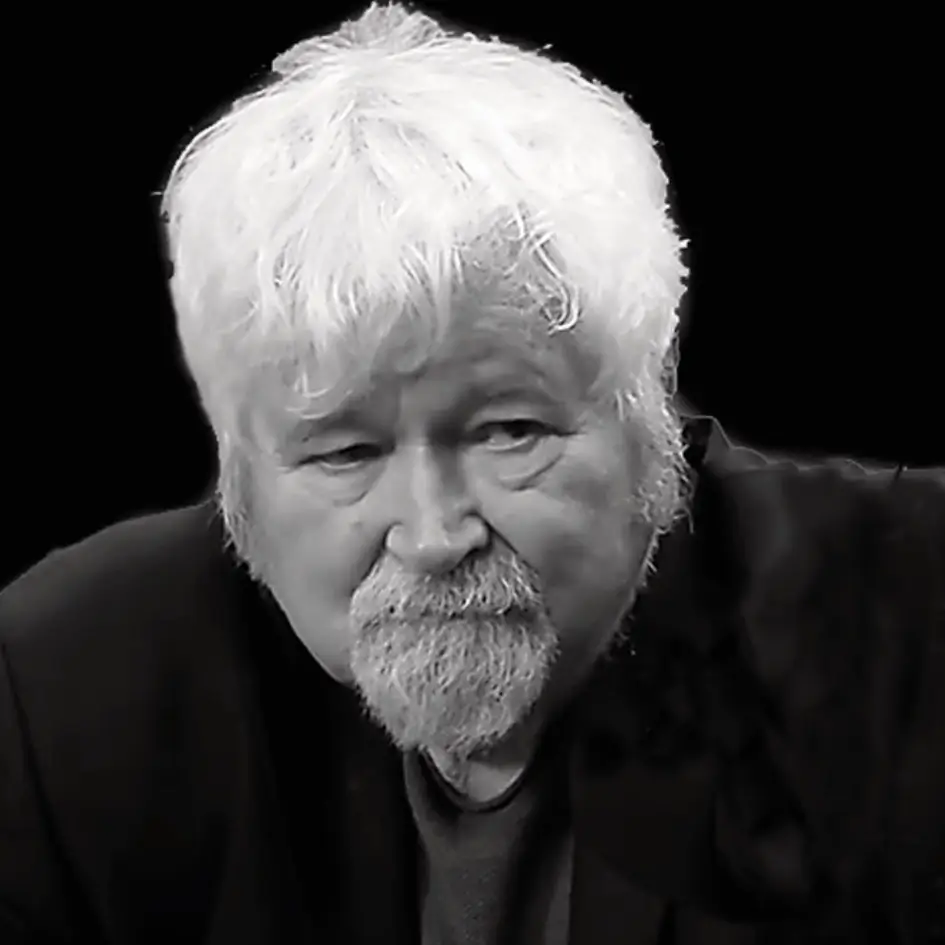

Investor Brůna: Do čeho dávám peníze, aby je nesežrala inflace

Mnozí lidé věnují značné úsilí tomu, aby vydělali peníze, ale pak je investují naivně pod vidinou rychlého bezpracného zhodnocení. Nebo leží na účtu a užírá je inflace. Neexistuje univerzální návod, kam s nimi. Ale naznačím principy a odkryju, jak rozděluji peníze.

Neinvestujte všechno jen do jednoho typu investice. Investujte jen peníze, které nutně nepotřebujete. Nikdy si na investice nepůjčujte. Každá investice má svůj určený časový horizont. Investujte průběžně, ne všechny peníze najednou. Snažte se investovat, když jsou ceny relativně nízko a na maximálních cenách pokorně vybírejte zisky.

Zamykání zisků

Neseďte urputně na všech úsporách, až je pokryje prach. Rakev kapsy nemá. Je dobré něco pustit, aby něco jiného přišlo.

Prodáte dráž, než jste koupili, a koupíte zase něco jiného. Třeba i za cenu toho, že na delší potenciální zhodnocení už nečekáte. Koupíte pak přece něco jiného, co vynese ještě více než čekání. Rozhodující je čas.

Mohla z toho možná být tři telata, kdyby se počkalo ještě rok, ale dvě telata jsou jistá a za ně pak koupíme další krávu. Kdybychom čekali ještě rok, možná by bychom tedy měli tři telata, ale zase kráva by byla o dost dražší…

„Svatá“ investiční trojice

Akcie – jsou základem každého portfolia. Pokud nejste zkušený investor a chcete si pravidelně odkládat peníze každý měsíc, akciový fond je dobrou volbou, ale určitě horizont nad pět let. Osobně považuju akcie nyní za předražené, ale určitě by měly být v portfoliu.

Nemovitosti – za mě mají dlouhodobý potenciál. Češi nemovitosti milují. Díky levným penězům můžou nemovitosti i dále růst, hypotéky jsou levnější než inflace. Pozemky ubývají, jejich cena neklesá ani v případě nejistoty na trzích.

Zlato a stříbro – vyberte si seriózního obchodníka. Kapitálově silnou firmu. Ale dejte si pozor na různé poplatky, startovací platby. Také se nebojte srovnávat, za lenost se platí. Informujte se na výkupní ceny. Například u stříbra se vám může stát, že si odnesete svou stříbrnou minci nebo cihlu a díky DPH a maržím můžete být na výkupních cenách okamžitě 40 % mínus. Proto kovy jsou pro lidi, co nebudou potřebovat peníze zpět během pěti až sedmi let.

Neznám investory, kteří by dokázali úplně přesně trefit nákup na období, kdy je cena nejnižší, a prodat v momentu, kdy je cena nejvyšší. Průběžné vybírání zisků a jejich reinvestování je však skvělá investiční strategie.

Co je doma, to se počítá. Tomu se říká zamykání zisků. A na tom ještě nikdo nezchudnul.

Základ je v cihle – zlaté i hliněné

Věřím cihle. Hliněné i zlaté. Z celkového portfolia držím 25 % v nemovitostech na nájem – věřím komerčním nemovitostem, hlavně skladům a výrobním areálům.

Dalších 20 % mám ve stavebních pozemcích – jsou konzervativní složkou mého portfolia. Kdyby ve světě vše šlapalo, jak má, držel bych dluhopisy, ale státy jsou předlužené a jejich dluhy nejde splatit, proto žádné dluhopisy nemám. Korporátním dluhopisům rovněž nevěřím, kdyby firmy měly rozumné podnikatelské záměry, profinancují je raději levnějšími bankovními úvěry.

V akciích mám momentálně jen 15 %, věřím výrobním podnikům a automatizaci. Následujících 15 % tvoří zlato, 10 % stříbro. Z celého koláče držím 15 % na hotovosti – na příležitosti, kdy je potřeba rychle sáhnout do peněženky a dostat slevu za rychlost.

Jak investovat když…

Mám milion a je mi čtyřicet

Jak investovat jeden milion korun, když je mi 40 let a peníze nebudu pět let potřebovat? Záleží na postoji k riziku a celkovém objemu a struktuře investičního majetku. „Pokud by byl milion celkový investiční majetek a investor středně dynamický, pak bych v současné době vložil 30 % do akcií, 30 % do českých státních protiinflačních dluhopisů, 20 % do nemovitostního fondu a 20 % do zlata,“ říká například Štěpán Pírko ze společnosti Bohemian Empire. Akcie by podle něho měly být součástí portfolia všech investorů, snad jen kromě seniorů. „Výnos akcií dlouhodobě výrazně překonává všechny ostatní investice, i přes vysoké riziko kolísání. Aktuálně jsou akcie velmi předražené, tedy je vhodné jejich podíl v portfoliu mírně snížit oproti průměrné situaci,“ dodává Štěpán Pírko.

Je mi 30, ušetřím patnáct stovek měsíčně a nevím, kdy je budu potřebovat

A jak investovat, pokud mi je třicet let, měsíčně ušetřím 1 500 korun a nevím, kdy budu peníze potřebovat? I patnáct stovek měsíčně stojí za to. „Do některého produktu založeného na ETF fondech s možností pravidelného investování. Již je jich v ČR dostupných řada od různých obchodníků s cennými papíry,“ dodává Štěpán Pírko.

Jsem senior a hledám možnost rychlého zpeněžení

A pokud jsem důchodce? „To je vhodné preferovat nižší kolísání portfolia a též dostatečnou likviditu. Z výše uvedeného portfolia pro mladší investory ubrat akcie a přidat do dluhopisů, nemovitostí a zlata přes likvidní nástroje, třeba fondy,“ míní Štěpán Pírko.

Jsem samoživitelka, zbývá mi 500 Kč měsíčně

Důležitá je rezerva. Aby si člověk nebral půjčku na pračku, až přestane prát. Ideální je mít něco na spořícím účtu. Nejde o nějaké zhodnocení, to ani omylem. Ale jde o to, do úspor běžně nesahat, aby se rezerva vytvořila. Stejně je ale třeba určit si cíl, kdy na tyto peníze sáhnout. Pokud se budeme bavit o horizontu kratším než pět let, tak stejně nic jiného než spořící účet nezbývá, vzhledem k nákladovosti poplatků na zřízení jakéhokoliv fondu. Stavební spoření je na tom při téhle částce úplně stejně.

Mám po vysoké škole: nevím, kolik ušetřím

Naučit se kouzlo trvalého příkazu. Odkládat si stranou. Čerstvě hotoví studenti většinou nevědí, co chtějí, ale do deseti let je všechno jinak. Rodina, hypotéka… Proto by si měli dávat stranou alespoň tisíc korun měsíčně do dynamičtějších fondů, kde o nich 20 let nebudou vědět. Je dobré vybrat fondy, nebude velký vstupní poplatek, který stejně bude nejméně tři procenta, a mít přehled i o dalších poplatcích.

Pokud si chce mladý člověk vzít hypotéku a splácet 15 tisíc měsíčně, doporučuji si vyzkoušet tento zvyk po dobu nejméně půl roku. Naučí se vnímat realitu.

Seriál „Jak investovat…“

… do drahých kovů – 24. srpna

… do nemovitostí – 31. srpna

… do akcií – 7. září

Pop-up mobil Mobile (207451)SMR mobil článek Mobile (207411)SMR mobil článek 2 Mobile (207416)SMR mobil článek 2 Mobile (207416-2)SMR mobil článek 2 Mobile (207416-3)SMR mobil pouze text Mobile (207431)Recommended (5901)Více z HlídacíPes.org

Čtěte též

Investor Brůna: V Česku je spousta chudých milionářů sedících na majetku

Investor Brůna: Spropitné patří zaměstnancům. Malá částka, velký signál

Skyscraper 2 Desktop (211796-4)

2 komentáře

To nezní úplně špatně, zvláště pak rada pro studenty.

Možná bych zmínil i alternativní investice. Pozemky jsou hezké, ale přece jen je stát lehce zdaní.

Problémy vidím tři:

1. Akcie na trhu se silnými státními zásahy (pokud se tomu, co je v EU, ještě vůbec dá říkat trh) lítají naprosto mimo realitu (a tržní vztahy jako takové) a jejich cena může být kdykoli rozhodnutím úředníka posunuta na několikanásobek nebo zlomek (i velmi malý) výchozí hodnoty. Budou-li si občané do nějakých konkrétních akcií vkládat peníze, bude snahy tyto akcie znehodnotit. Už jen proto, aby občané o ty úspory přišli a byli závislejší na státu.

2. Piráti, pokud se dostanou k moci, hodlají zdanit nemovitosti jedním procentem jejich tržní ceny ročně (lze předpokládat, že úředně stanovená hodnota bude vysoce převyšovat hodnotu reálnou), což by úspory v nemovitostech v podstatě zlikvidovalo.

3. Fašista F. D. Roosevelt v roce 1933 nechal zkonfiskovat veškeré zlato v držení občanů i firem v USA. Pochopitelně, že bankéři, kteří tím byli pověřeni, se na tom naprosto nehorázně napakovali. V EK sedí podobní lidé a jsou obklopeni i podobnými bankéři.