Hypotéka na půl století? Neetické, nic takového tu nechceme, říká centrální bankéř Holub

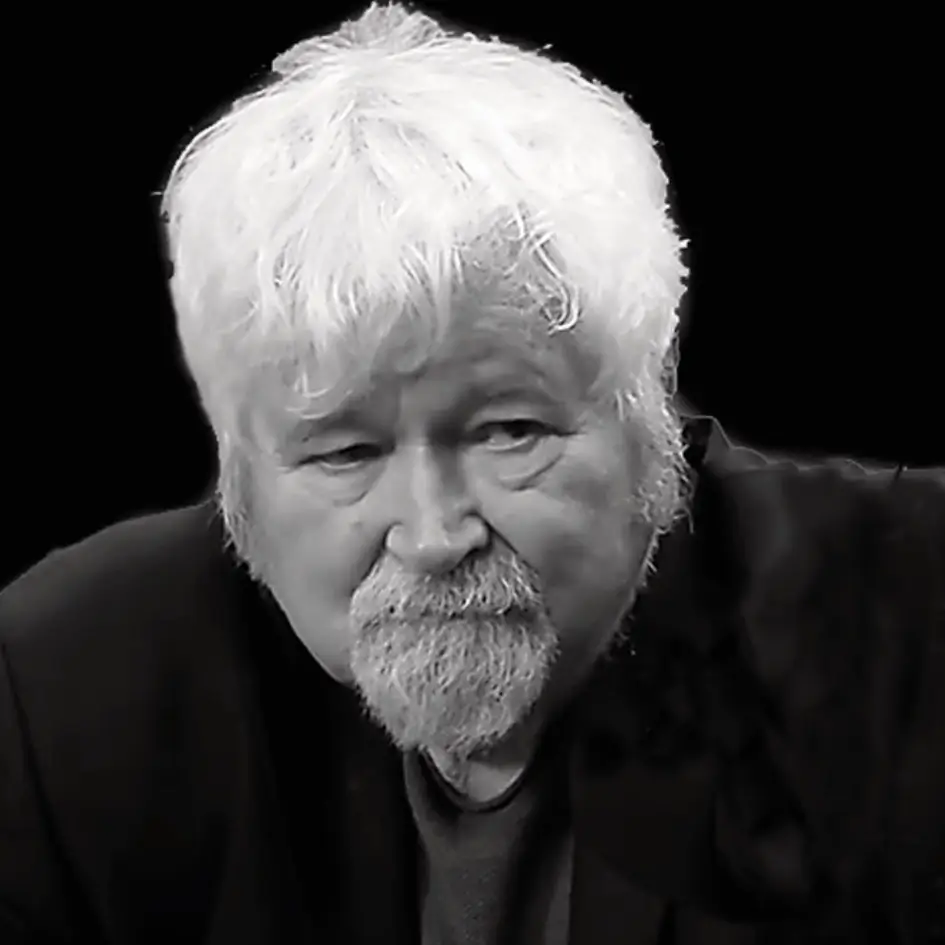

V reakci na skokový růst úrokových sazeb se do České národní banky pustil premiér Andrej Babiš, ministryně financí Alena Schillerová i další politici. „Kritiku od politiků po sobě musíme nechat stéct jak vodu po pláštěnce,“ říká člen bankovní rady Tomáš Holub.

Podobně velké překvapení, jakým bylo dvakrát po sobě rychlé navýšení úrokových sazeb (nejprve o 0,75 % a poté na počátku listopadu o 1,25 %), už podle člena bankovní rady ČNB Tomáše Holuba pravděpodobně nepřijde. „Tak velké překvapení vás už nečeká. Dohnali jsme inflační vývoj,“ říká v rozhovoru pro ekonomický podcast MakroMixér (připravují ho společně šéfredaktor HlídacíPes.org Robert Břešťan a hlavní ekonom Patria Finance Jan Bureš, pozn. red.). Jak přiznává, tak rychlý růst inflace sám nečekal a ČNB podle něj mohla – viděno zpětně – se zvyšováním úrokových sazeb začít dříve.

Podle Tomáše Holuba je teď už prakticky jisté, že meziroční inflace v ČR bude začátkem roku dosahovat až sedmi procent: „S tím teď nic moc neuděláme. Teď bojujeme o to, aby se zhruba za rok, rok a půl začala inflace vracet k dvouprocentnímu inflačnímu cíli, aby se na těch vysokých hodnotách neuhnízdila.“

Jak ukázalo i poslední měnově-politické hlasování, dva členové bankovní rady situaci v tuzemské ekonomice vidí jinak než zbylá pětice centrálních bankéřů. Například jiný člen bankovní rady Aleš Michl je přesvědčen, že vláda za inflaci nemůže, inflace že roste všude ve světě a že není důvod zvyšovat inflační očekávání.

„Ta nejzávažnější rozhodnutí ve zlomových momentech nikdy nejsou jednomyslná. Nepřekvapuje mne tedy, že je to 5:2 a ne 7:0. Samozřejmě ty dva tábory mají názory poměrně výrazně odlišné,“ komentuje rozdíly Tomáš Holub.

Musíme být prostě otrlí

Bankovní rada ČNB čelí také kritice ze strany politiků. Například končící premiér Andrej Babiš poslední skokové zvýšení úrokových sazeb označil za „naprosto nesmyslné a nepochopitelné“. Místo aby ČNB podpořila ekonomiku, nechá podle něj vydělat bankám a zdražování nezabrání. Centrální bankéři jsou podle něj odtrženi od praxe.

„V oblasti měnové politiky se pohybuji už dvacet let a my prostě musíme být otrlí. Tento typ kritiky musíme po sobě nechat stéct jak vodu po pláštěnce,“ reaguje na kritiku Holub.

Ministryně Schillerová pak rozhodnutí ČNB kritizovala s tím, že „většinu inflace máme z dovozu“. Tomu Holub oponuje s tím, že na aktuální tuzemskou inflaci má silný vliv i rozpočtová politika vlády. „Velká část inflačního výkyvu je sice skutečně dovezena ze zahraničí, ale minimálně 40 % je spojeno s domácími fundamenty. Přispěla k tomu i uvolněná měnová politika vlády. Nepřehazujeme tím vinu na vládu, ale popírat, že fiskální politika ovlivňuje celkovou ekonomickou výkonnost, situaci na trhu práce a inflaci, to by bylo skoro popírání gravitace.“

Názory, že je reálná inflace ve skutečnosti mnohem vyšší než oficiálně vypočítaná podle spotřebního koše, třeba až 15 – 20%, člen bankovní rady odmítá: „To je známý fenomén – lidé mají tendenci vnímat inflaci vyšší, než je, protože si snadno všímáme negativních zpráv a toho, když zdražují malé položky, které kupujeme často. Když zdraží rohlíky, hned to zaznamenáte, pokud koupíte iPhone, který kupujete jednou za tři roky, tak se ještě pochlubíte, za jak dobrou cenu jste koupil.“

To, že výpočet inflace nezahrnuje reálný růst cen nemovitostí či stavebního materiálu v Česku, je podle něj jen mýtus. „Je to zahrnuto v podobě takzvaného imputovaného nájemného, které v sobě zahrnuje jak růst ceny nových nemovitostí, tak ceny stavebních prací na údržbu. Toto imputované nájemné nyní také té inflaci dělá jeden procentní bod, což je hmatatelný výsledek.“

Hypotéku na sto let? Jen to ne

ČNB, která ceny bytů považuje dlouhodobě za nadhodnocené, věří, že zvýšení úrokových sazeb pomůže ochladit přehřívající se trh s nemovitostmi. Ten ilustrují i letošní data bank: výše přidělených hypoték dosáhne za rok 2021 v Česku rekordní hodnoty kolem 400 miliard, obvyklá v posledních letech byla zhruba poloviční suma.

„Tímto tempem hypotéky do budoucna nemohou pokračovat v růstu. Jediným výsledkem by byl tlak na další výrazný růst ceny bytů a zhoršování dostupnosti bydlení. Nemyslíme si, že dojde k poklesu cen nemovitostí, ale budeme alespoň tlumit tempo jejich růstu,“ říká Holub.

Například ve Švédsku existují i takzvané mezigenerační hypotéky – půjčky se splátkou třeba až na dobu 100 let. Jde tedy de facto o celoživotní „placení nájemného ve svém“, kdy se majitelem se splacenou půjčkou stane třeba až pravnuk původních kupujících.

„Na to se díváme jednoznačně negativně. Naši kolegové ve Skandinávii mají z těchto programů spíše bolení hlavy. Nerozumím tomu, proč v době, kdy mají banky hypotéční žně, mají některé z nich i u nás tendenci hledat někde v zákoutích trhu, kde by vyluxovaly další potenciální klienty,“ diví se Holub.

U potenciálních mezigeneračních hypoték vidí i zásadní morální rozměr věci: „To, že zadlužím své děti, aniž bych znal jejich budoucí příjmy a věděl, zda budou mít zájem bydlet v budoucnu v nemovitosti, kterou si pořizuji, mi nepřijde etické.“

Rozhovor je textovou verzí ekonomického podcastu MakroMixér, který připravují hlavní ekonom Patria Finance Jan Bureš a šéfredaktor HlídacíPes.org Robert Břešťan. Podcast najdete ve všech běžných podcastových aplikacích:

Rozhovor je textovou verzí ekonomického podcastu MakroMixér, který připravují hlavní ekonom Patria Finance Jan Bureš a šéfredaktor HlídacíPes.org Robert Břešťan. Podcast najdete ve všech běžných podcastových aplikacích:

Pop-up mobil Mobile (207451)SMR mobil článek Mobile (207411)SMR mobil článek 2 Mobile (207416)SMR mobil článek 2 Mobile (207416-2)SMR mobil článek 2 Mobile (207416-3)SMR mobil pouze text Mobile (207431)Recommended (5901)Více z HlídacíPes.org

Čtěte též

Německá krajní pravice se chlubí fotkami z české sněmovny. Díky přátelům z SPD

Proč spalovací auta zdražila? Dotují ta elektrická, říká šéf kolínské Toyoty

Skyscraper 2 Desktop (211796-4)

10 komentářů

A proč je to takový problém? Proč nemůže být ta hypotéka spojena s nemovitostí a přenášet se z majitele na majitele? Protože by se pak dal postavit dům za rozumné měsíční náklady a mladí lidé by nebyli odkázáni jen na pronájem cizího bytu?

Přijde mi, že u nás začíná panovat výrazná snaha omezit lidem možnosti vlastního bydlení a nahnat je pouze do nájmů. Kde nakonec platí za nájem stejné částky, jako by platili v případě hypotéky. Nicméně pravidla jsou nastavena tak, že tu hypotéku jim nikdo nedá, pokud ale platí stejnou částku měsíčně za nájem, tak je to v pořádku.

Protože problém není v hypotékách , ale stavebních a daňových regulacích . Vždy se tvrdí , že zemědělská puda je vzácná , ale peněžně ohodnocen je stonásobně stavební pozemek . A nedávno se psalo , že v zemi je 7 milionu m2 prázdných stavebních metru . Najděte si poslední zprávu OECD , kde nám durazně doporučují změnit daň z nemovitosti . A to podle nikoliv metru čtverečních , ale tržně podle hodnoty . Pak se navalí na trh spousty domu a bytu , parcel co jsou zaparkovány jako uložené peníze .

Bohužel, nápad změnit daň z nemovitosti , aby tím rozpohyboval náš trh s nemovitostmi, trpí asi tak stejnou vadou, jako Klausova privatizace v 90.letech – stát si to nedokázal ohlídat právně.

V případě těch nemovitostí, asi si dovedete představit, jak by dopadli nějací důchodci, kdyby svěřili svou větší nemovitost k prodeji nějaké realitce, s pokynem aby jim současně zajistila nějaký menší a levný domek jinde. Bez potřebné právní ochrany by ta realitka zkasírovala zisk pro sebe a ti důchodci skončili pod mostem…

Ve skutecnosti to co pozadujete, pravne lze, ale neda se to udelat automaticky jen prevodem te nemovitosti. Duvod je jednoduchy, banka kdyz tu hypoteku schvalovala tak si overovala douhodobou schopnost toho prvniho klienta splacet. Je to tak? Takze to same by musela overovat a schvalovat i u tech dalsich majitelu, i treba s nejakou rekalkulaci. Jeste jednou jde to, dela se to ale nikoliv formalne a automaticky. To by ty nase banky brzo skoncily doslova jako u Lehmanů

A není to protiprávní? Ve státě, kde na koupi nemovitosti pro dítě potřeba souhlas soudu, mi chce bankéř říci, že může rodič podepsat závazek za dítě bez souhlasu soudu?

Jinak řečeno nejenže je to neetické, ale protiprávní…

Nějaký důvod, že toto opomněl říci?

Vůbec nic není protiprávní, dítě má plné právo to nepřijmout – řekne, že to dál platit nechce, byt se prodá a dítě dostane zbytek po vyplacení banky, není to ani nemorální. Rozhodně má pak dítě alespoň možnost mít nemovitost, narozdíl od situace, kdy jeho rodiče byli celej život v nájmu a dítě tedy dostane…nic.

Vzhledem k tomu, že už na 30 let je hypotéka většinou levnější, než nájem…vždycky se vyplatí investovat do vlastního, sám mám byt 5 let, samozřejmě nemám splaceno, ale zejtra můžu říct, že končím, prodám to a banka dostane svoje…no a já dostanu co jsem zaplatil (bez úroků) plus další téměř 3 mega o kolik vzrostla cena.

Tedy, že si bankéř centrální banky dovolí použít takové přirovnání o rohlících a Iphonu, tak to značí že, dle jejich názoru, je tahle tahle společnost na tom ještě velice a velice dobře. Ono to totiž náramně připomíná výrok jisté francouzské královny o koláčích. Tak snad se páníi bankéři nespletli, nikoliv v desetinách procenta, ale spíše v oddělovači řádů, někde u stovek miliard..

Pokud jde o ty úroky, bohužel za současné situace už to nepovede k „ochlazení ekonomiky“, ale jako dosti špinavá a zubatá břitva. Kdo (z podnikatelů) na ty nové úroky nebude mít, nejen že mu už banky nepůjčí, ale vypoví mu i ty půjčky které má dosud , což ho polož´í. A že zrovna teď se spouští další řada omezení kvůli covidu, tak za takové „pomoci“ centrální banky, tu další zimu s lockdowny už řada živnostníků i podniků opravdu, ale opravdu ekonomicky nepřežije..

No a pokud se týká těch hypoték, dopadne to pravděpodobně podobně, řada majitelů na ty rostoucí splátky hypoték mít nebudou, takže ty nemovitosti připadnou bance. Za normálních okolností by se je ty banky snažily okamžitě prodat, aby dostaly zpět půjčené peníze, což by ceny na trhu nemovitostí srazilo. Jenomže je možné, že ty banky udělají to co ostatní, že si ty budovy budou držet jako „investice“, v důvěře že jejich cena ještě poroste.. Těžko analyzovat co se stane potom.. ale spíše že ten pád bude později, ještě hlubší a postihne i ty banky, Ale „přinejhorším“ by je potom mohl zachráňovat soudruh stát z daní obyčejných lidí, že áno???

Jen blázni si mohli myslet, že tady budou nulové úrokové sazby navěky

Český volič dovede vyhmatnout o co jde, to se povedlo i v podzimních volbách, jen trochu to více zamichaly %pro koalice. Přesto ČSSD byla započítána rozhazovacna nezodpovednost MPSV pí Maláčová a MK p. Zaoralka a kardinálni trvání na koalici MV p. Hamacka, když nedokázal odejit z koalice po prohranych krajských volbach. A tak musela ČNB dupnout na brzdu a zvýšit úrokovou sazbu. Samozřejmě, že prem. v demisi p. Babiš to kritizuje, ale rozhodnutí to je správne, ale není konečné.

Tedy, bohužel se obávám že ani zdražení těch úroků nezastaví vlády aby si nepůjčovaly dál, jenom halt k těm dluhům z dluhů se ještě zvětší dluhy z úroků.

Sice by měla za pár let, nastoupit ta ohlašovaná dluhová brzda, ale docela bych si tipnul, tak jakákoliv vláda bude u moci, tak si jí s odůvodněním „protože covid“ o dalších pár let změnou zákona zase posune..